リスクファイナンスとは?手法や事例、取り組むべき理由を解説

トヨクモ防災タイムズ編集部

企業経営を継続するには、自然災害をはじめとしたさまざまな不測の事態に備える必要があります。被災時の復旧や事業中断などによって生じる経済面でのリスクに備える方法として、リスクファイナンスが有効です。

本記事では、リスクファイナンスの手法や混同されやすい用語との違いや、取り組むべき理由、具体的な事例について解説します。企業の経営や財務に携わる方は、ぜひ参考にしてください。

目次

リスクファイナンスとは

リスクファイナンスとは、災害や事故などにより高額な損失が発生した場合に備えて資金を準備しておくことです。

リスクファイナンスと混同されやすい言葉として、リスクマネジメントやリスクコントロールが挙げられます。それぞれの違いは以下のとおりです。

リスクマネジメントとの違い

リスクマネジメントとは、リスクファイナンスやリスクコントロールといった、企業の損失を小さくするための取り組み全般を指す概念です。

リスクマネジメントにはさまざまな手法が含まれ、それらの中でもとくに資金面についての対策がまとめてリスクファイナンスと呼ばれます。

リスクコントロールとの違い

リスクコントロールとは、事業運営におけるリスクを回避したり、リスク発生時の損失を抑えたりする対策を指します。たとえば、人的なミスを防ぐための業務マニュアルの整備や、災害発生時に備えたBCP(事業継続計画)の策定などが、リスクコントロールの施策として挙げられます。リスクコントロールも、リスクマネジメントの一部として捉えられます。

リスクファイナンスがリスク発生時に備える資金面の準備であるのに対し、リスクコントロールは事故などのリスクを起きにくくするための対策であることが両者の違いです。

国内の企業においては、リスクマネジメントの手法としてリスクコントロールが中心となっている傾向があります。しかし、経営リスクへの備えを万全にするためには、リスクファイナンスにも取り組んでおくことが重要です。

リスクファイナンスに取り組むべき理由

企業がリスクファイナンスに取り組むべき理由は、大きく分けて次の3つです。

- 災害などによる損失を早期に回復するため

- 事業中断リスクに対処するため

- 企業の信用力を高めるため

ここでは、それぞれの理由について解説します。

災害などによる損失を早期に回復するため

災害や事故などによって発生した損失を早期に回復するために、リスクファイナンスが重要です。たとえば、地震や火災によって企業の建物や設備などが損傷した場合、復旧のために高額な出費が発生します。リスクファイナンスによって不測の事態に備えておけば、スムーズに復旧に取り組めます。

事業中断リスクに対処するため

リスクファイナンスに取り組むべき理由の2つ目は、事業中断リスクに対処するためです。事業中断リスクとは、災害などの急なトラブルによって売上がなくなったり、同業他社に顧客が流出してしまったりすることを指します。

長期にわたって売上が立たない場合であっても、給与の支払いや地代家賃といった固定費は発生するため、十分な資金がなければ事業の継続に支障が出ます。また、事業を再開できたとしても、流出した顧客を取り戻すことは難しいです。

リスクファイナンスに取り組んでおけば、これらの事業中断リスクにも対処しやすくなります。

企業の信用力を高めるため

企業の信用力を高めるためにも、リスクファイナンスが重要です。リスクファイナンスを適切に行っている企業は、取引先や投資家などからの信用を獲得しやすくなります。よりよい条件で取引を行ったり、融資を受けたりする機会を得やすくなることが、リスクファイナンスに取り組むべき理由です。

リスクファイナンスの2種類の手法

リスクファイナンスの手法は、大きく2種類に分けられます。

- リスク保有

- リスク移転

それぞれについて解説します。

リスク保有

リスク保有とは、損失が発生した場合に備えて自己資金を蓄えておくことです。具体的には、積立金や準備金、引当金といった形式で資金を用意しておくことを指します。

リスク保有のメリットとして、比較的取り組みやすく、不測の事態が生じない限りはコストもかからないことが挙げられます。一方、リスク保有の留意点は、トラブル発生の予測は難しくどの程度の自己資金を用意しておくべきかが不明なことや、想定以上の出費が発生した時に対処できないことです。また、積立を始めてすぐに不測の事態が起きた場合は十分な資金を用意できない点にも留意する必要があります。

リスク移転

リスク移転とは、金融機関など自社以外の組織にリスクを負担してもらう方法を指します。たとえば、保険会社のサービスを活用することにより、事故や災害が発生した際の損失に備えられます。

リスク移転のメリットは、発生タイミングや損害の規模が予測できないトラブルにも備えられることです。保険料などの一定のコストは発生するものの、取り組み始めてからすぐに災害などが発生してしまった場合にも、損失を補填できます。

リスク移転の主な方法

リスクファイナンスの手法の1つであるリスク移転には、以下のような方法が含まれます。

- 地震保険や火災保険など

- CATボンド

- CATローン

- セーフティネット保証

ここでは、各方法について解説します。

地震保険や火災保険などの損害保険

損害保険は、リスク移転の代表的な方法です。たとえば地震保険では、地震や噴火、津波によって生じた建物などの損害に対して保険金が支払われます。火災保険では、火災による建物や家財の損失について補償を受けることが可能です。

これらのほか、交通事故などによる損失を補償する自動車保険や、事業中断リスクに幅広く備えられる企業財産包括保険などもリスク移転の方法として挙げられます。

CATボンド

CATボンドとは「Catastrophe Bond(大災害債券)」の通称です。台風や地震などの自然災害が発生した場合に、予め定められた条件に基づく金額を投資家から受け取れる仕組みを指します。企業が発行したCATボンドを購入した投資家は、期間中に災害が発生しなかった場合に利払いと元本が受け取れます。

CATボンドのメリットとして、損害状況の調査が必要な保険と比べて早いタイミングで資金を得られることが挙げられます。また、投資家側も、災害時に負担する金額を事前に明確に把握できる点がCATボンドの特徴です。

CATローン

CATローンは、災害や事故などが発生した場合にあらかじめ定められた条件に基づいて借入できる仕組みです。コンティンジェント・デットと呼ばれることもあります。CATローンの契約時には一定の手数料が発生します。CATローンは一般的なローンと同様に返済の必要があるため、返済までの期間や借入金額は状況に応じて適切に決めることが重要です。

セーフティネット保証

セーフティネット保証は、災害や取引先の倒産などで業績に悪影響が出ている中小企業が利用できる融資制度です。ただし、セーフティネット保証の利用には条件があり、必要書類を提出したうえで、市町村や金融機関などの審査を通過する必要があります。

リスクファイナンスの活用事例

国内の企業におけるリスクファイナンスの活用事例は、経済産業省の資料で紹介されています。ここでは、以下の3つの事例について解説します。

- 株式会社オリエンタルランドの事例

- 株式会社巴川製紙所の事例

- シナネン株式会社の事例

(参考:経済産業省「先進企業におけるリスクファイナンスの取り組み」)

株式会社オリエンタルランドの事例

テーマパーク事業や複合商業施設事業などを運営するオリエンタルランドでは、地震などの災害により来園者が減少するリスクに備えた取り組みを行っています。

具体的には、リスクファイナンスとしてCATボンドを発行しました。地震による来園者の減少に備えたものと、緊急時の流動性を確保するためのものという2種類の地震債権を発行し、投資家をはじめとしたステークホルダーからの高評価につながりました。

最初に発行した地震債権の償還期日を迎えたあとも、経営状況の変化に応じたリスクファイナンスの取り組みを継続しています。

株式会社巴川製紙所の事例

紙製造業を営む巴川製紙所では、主力の事業所が静岡市にあり、将来想定される東海地震の発生への備えを必要としていました。

リスクファイナンスの取り組みとして、損害保険の見直しによる地震保険の付保範囲の拡大と、コンティンジェント・デットの活用を実施しています。これらの対策により、大規模な地震が起きた場合の迅速かつ確実な資金調達が可能となりました。

シナネン株式会社の事例

総合燃料商社のシナネンでは、自社の石油備蓄施設で発生した事故をきっかけとして、再発防止策とともにリスクファイナンスへの取り組みを開始しました。

石油漏洩事故による損害の保証は一般的な保険商品では難しかったため、保険会社からの提案のもとオーダーメイドのプログラムであるファイナイト保険の契約を行いました。この取り組みにより、石油漏洩事故という特殊なリスクにおいても損失を軽減できる体制を整えています。

まとめ:不測の事態に備えてリスクファイナンスに取り組もう

リスクファイナンスは、災害時などの経済面におけるリスクを抑えるための取り組みです。リスクファイナンスの手法にはリスク保有とリスク移転の2つがあり、リスク移転はさらに各種保険やCATボンド、セーフティネット保証といった種類に分けられます。不測の事態による損失や事業中断リスクなどに備えて、リスクファイナンスに取り組みましょう。

リスクファイナンスは、金銭的な損失を補填するために重要な備えであるものの、災害発生後の迅速な事業復旧・継続のためには、まず従業員の安全確保と状況把握が大前提となります。そのための基盤として、従業員の安否確認体制の構築が重要です。

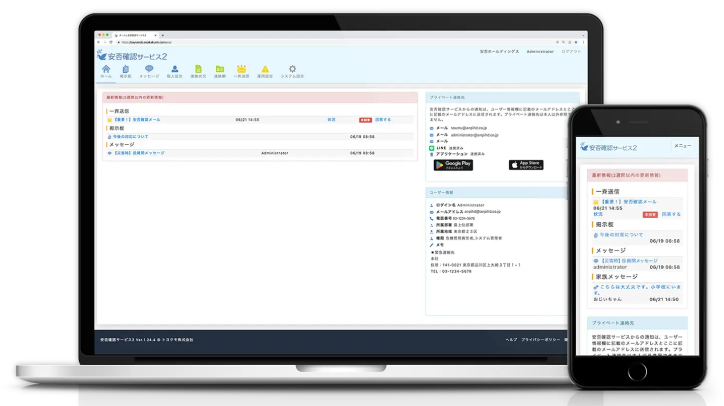

トヨクモが提供する『安否確認サービス2』は、災害発生時の従業員の安否確認と緊急連絡を効率化し、事業継続を支援するクラウドサービスです。災害発生時に安否確認メッセージを自動送信し、回答結果をリアルタイムで自動集計できます。管理者の負担を大幅に軽減し、迅速な状況把握を実現する点が大きな魅力です。

リスクファイナンスによる財務的な備えと、安否確認サービス2による初動対応の迅速化・効率化を組み合わせることによって、企業の災害レジリエンスはさらに向上します。

まずは30日間の無料お試しで機能をご確認ください。

この記事を参考に、ぜひ貴社におけるリスクファイナンス戦略の見直しや強化に取り組み、不測の事態に負けない、強靭な企業経営を目指しましょう。そして、その基盤となる従業員の安全確保と迅速な状況把握のために安否確認サービス2の活用もあわせてご検討ください。